ภาวะเศรษฐกิจตกต่ำ บอร์ด กนง.ปรับลดดอกเบี้ยลงอีก 0.25% เหลือ 1% ทำสถิติต่ำสุดเป็นประวัติการณ์ กดดันให้แบงก์รัฐ-ธนาคารพาณิชย์พาเหรดลดดอกเบี้ยตาม หวังครึ่งปีหลังเศรษฐกิจฟื้น นักการเงินคาดการณ์กลางปีมีโอกาสลดลงได้อีก

ดูเหมือนว่าภาพของเศรษฐกิจไทยที่หลายๆ สำนักประเมินไว้ในช่วงปลายปีก่อน จะต่างกับสถานการณ์ที่เกิดในช่วงเดือนแรกของปีนี้อย่างที่เรียกว่ากลับหัวกลับหางกันเลยทีเดียว ไม่ว่าจะเป็นปัจจัยภายในประเทศเอง หรือปัจจัยภายนอกประเทศเข้ามาถาโถมจนทำให้ผู้กำกับดูแลทางด้านเศรษฐกิจทั้งหลายตั้งตัวกันแทบไม่ติด และล่าสุดคณะกรรมการนโยบายการเงิน (กนง.) ก็ต้องปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% ในการประชุมครั้งแรกของปี 2563 ซึ่งเป็นอัตราดอกเบี้ยที่ต่ำสุดเป็นประวัติการณ์

ดอกเบี้ยนโยบายนิวโลว์

คณะกรรมการฯ เห็นว่าเศรษฐกิจไทยในปี 2563 มีแนวโน้มขยายตัวต่ำกว่าประมาณการเดิมและต่ำกว่าระดับศักยภาพมากขึ้นมาก จากการแพร่ระบาดของไวรัสโคโรนา ความล่าช้าของ พ.ร.บ.งบประมาณรายจ่ายประจำปี และภัยแล้ง ซึ่งจะส่งผลกระทบต่อธุรกิจและการจ้างงานที่เกี่ยวเนื่องจำนวนมาก โดยการท่องเที่ยวมีแนวโน้มลดลงจากที่ประมาณการไว้เดิมมาก และการส่งออกสินค้ามีแนวโน้มลดลงตามเศรษฐกิจของประเทศคู่ค้า และผลกระทบที่อาจเกิดขึ้นกับห่วงโซ่การผลิตในภูมิภาคด้วย

นอกจากนี้ มองไปข้างหน้า คณะกรรมการฯ จะติดตามพัฒนาการของการขยายตัวทางเศรษฐกิจ อัตราเงินเฟ้อ และเสถียรภาพระบบการเงิน รวมทั้งปัจจัยเสี่ยงต่างๆ โดยเฉพาะผลกระทบจากการแพร่ระบาดของไวรัสโคโรนา พ.ร.บ.งบประมาณรายจ่ายประจำปี และภัยแล้ง เพื่อประกอบการดำเนินนโยบายการเงินในระยะต่อไป โดยพร้อมใช้เครื่องมือเชิงนโยบายอย่างเหมาะสม รวมทั้งจะติดตามปัญหาเชิงโครงสร้างที่กระทบต่อความสามารถในการแข่งขันและแนวโน้มการขยายตัวของเศรษฐกิจในอนาคต ซึ่งต้องได้รับการแก้ไขอย่างจริงจังจากทุกภาคส่วน

แบงก์ลดดอกเบี้ยกู้-ฝาก

หลังจาก กนง.ปรับลดอัตราดอกเบี้ยลง ธนาคารพาณิชย์ก็ได้ขยับตัวตามเช่นกัน นำโดยธนาคารกสิกรไทย (KBANK) ปรับลดอัตราดอกเบี้ย MRR สำหรับลูกค้าบุคคล และลูกค้าผู้ประกอบการเอสเอ็มอี ลง 0.25% จากเดิม 6.87% เป็น 6.62% เพื่อตอบสนองทิศทางดอกเบี้ยนโยบายในการสนับสนุนและส่งเสริมภาวะเศรษฐกิจในช่วงที่มีความเปราะบางจากทั้งปัจจัยภายนอกและภายในประเทศ โดยเฉพาะในกลุ่มลูกค้าผู้ประกอบการเอสเอ็มอี และลูกค้าบุคคล และปรับลดเฉพาะอัตราดอกเบี้ยเงินฝากออมทรัพย์นิติบุคคลลง 0.10-0.12% และเงินฝากประจำลง 0.05-0.25% โดยมีผลตั้งแต่วันที่ 6 กุมภาพันธ์ 2563 เป็นต้นไป

ตามด้วยธนาคารไทยพาณิชย์ (SCB) ปรับลดอัตราดอกเบี้ยเงินกู้ MLR ลง 0.25% จาก 6.025% เป็น 5.775% เพื่อช่วยลูกค้าผู้ประกอบการธุรกิจขนาดใหญ่ ขนาดกลางและขนาดย่อม และลูกค้ารายย่อย ในส่วนของอัตราดอกเบี้ยเงินฝากธนาคารปรับลดเฉพาะอัตราดอกเบี้ยเงินฝากออมทรัพย์นิติบุคคลลง 0.15-0.25% และเงินฝากประจำลง 0.05-0.25% โดยมีผลตั้งแต่วันที่ 7 กุมภาพันธ์ 2563 เป็นต้นไป

ธนาคารกรุงไทย (KTB) ปรับลดอัตราดอกเบี้ยเงินกู้ MLR ลง 0.25% ต่อปี จากอัตรา 6.025% ต่อปี เหลืออัตรา 5.775% ต่อปี โดยมีผลตั้งแต่วันที่ 7 กุมภาพันธ์ 2563 เป็นต้นไป เพื่อช่วยลดภาระต้นทุนทางการเงิน ตลอดจนร่วมผลักดันเศรษฐกิจไทยโดยรวม

ธนาคารกรุงเทพ (BBL) ประกาศปรับลดอัตราดอกเบี้ยเงินกู้ MRR ลง 0.25% และอัตราดอกเบี้ยเงินกู้ MOR ลง 0.125% โดยมีผลตั้งแต่วันที่ 7 กุมภาพันธ์ พ.ศ. 2563 และธนาคารทหารไทย (TMB) ปรับลดอัตราดอกเบี้ยเงินกู้ MOR (Minimum Overdraft Rate) ลง 0.25% จากเดิม 7.175% เป็น 6.925% เพื่อแบ่งเบาภาระต้นทุนทางการเงินของลูกค้า และตอบสนองนโยบายของภาครัฐในการกระตุ้นสภาพคล่องทางเศรษฐกิจ โดยมีผลตั้งแต่วันที่ 7 กุมภาพันธ์ 2563 เป็นต้นไป

คาดดอกเบี้ยยังมีโอกาสลงได้อีก

ศูนย์วิเคราะห์เศรษฐกิจและธุรกิจ ธนาคารไทยพาณิชย์ (EIC SCB) ประเมินว่า ในระยะต่อไปยังมีโอกาส 30% ที่ กนง.จะปรับลดดอกเบี้ยนโยบายลงเพิ่มเติมได้ หากปัจจัยเสี่ยงต่อเศรษฐกิจยังคงยืดเยื้อ และความเสี่ยงด้านเสถียรภาพระบบการเงินเพิ่มสูงขึ้น กล่าวคือ หากการระบาดของไวรัสโคโรนายาวนานกว่าที่คาดและส่งผลยืดเยื้อต่อเศรษฐกิจโลกและไทย หรือ พ.ร.บ.งบประมาณรายจ่ายประจำปีมีความล่าช้าและไม่สามารถออกมาได้ภายในไตรมาสแรกปีนี้ หรือผลกระทบจากภาวะภัยแล้งส่งผลต่อภาคการเกษตรและการจ้างงานเป็นวงกว้าง ก็อาจทำให้ กนง.ต้องตัดสินใจลดอัตราดอกเบี้ยนโยบายเพิ่มเติมได้ โดยอีไอซีประเมินว่า ในกรณีเลวร้ายนั้น ผลกระทบจากปัจจัยเสี่ยงเหล่านี้อาจทำให้การขยายตัวของเศรษฐกิจไทยปี 2563 ปรับลดลงมาอยู่ที่ 1.7% (เทียบกับ 2.1% ในกรณีฐาน) ซึ่งจะทำให้โอกาสในการลดอัตราดอกเบี้ยนโยบายเพิ่มเติมมีสูงขึ้นมาก

อย่างไรก็ตาม อีไอซีมองว่าขีดความสามารถในการดำเนินนโยบายการเงิน และประสิทธิผลของการดำเนินนโยบายมีลดลง กล่าวคือ อัตราดอกเบี้ยนโยบายในระดับปัจจุบันที่ 1.00% เป็นระดับต่ำที่สุดเป็นประวัติการณ์ ทำให้ กนง.อาจประเมินว่าการลดดอกเบี้ยเพิ่มเติมจะมีผลจำกัดในการกระตุ้นการบริโภค เนื่องจากอัตราดอกเบี้ยที่ต่ำมากจะทำให้ประชาชนบางกลุ่มหันมาออมเงินมากขึ้นเพื่อชดเชยรายได้จากอัตราดอกเบี้ยที่น้อยลง

รวมทั้งมองว่า ประสิทธิผลของการปรับลดอัตราดอกเบี้ยนโยบายเพิ่มเติมต่อภาคเศรษฐกิจไทยอาจมีไม่สูงมากเท่าในอดีต เนื่องจากความต้องการสินเชื่อมีแนวโน้มชะลอลงตามภาวะเศรษฐกิจไทย อีกทั้งมาตรฐานการให้สินเชื่อก็มีแนวโน้มเข้มข้นขึ้นตามความเสี่ยงที่สูงขึ้น และการลดอัตราดอกเบี้ยนโยบายอาจไม่สามารถผลักดันให้ราคาสินทรัพย์เพิ่มสูงขึ้นได้มากนักจากความเสี่ยงของเศรษฐกิจไทยและโลกที่ยังมีอยู่มาก สุดท้ายนั้น อัตราดอกเบี้ยนโยบายที่อยู่ในระดับต่ำมาก อาจทำให้เกิดพฤติกรรมแสวงหาผลตอบแทนที่สูงขึ้น นำไปสู่ความเสี่ยงด้านเสถียรภาพระบบการเงิน

นอกจากนี้ กนง.ให้ความสำคัญต่อการใช้มาตรการด้านอื่นๆ ที่มีความเฉพาะเจาะจงมากขึ้น และอาจรอประเมินผลกระทบจากมาตรการเหล่านั้นต่อภาคเศรษฐกิจจริงก่อน โดยในช่วงที่ผ่านมาพบว่าทั้ง ธปท. กระทรวงการคลัง และหน่วยงานที่เกี่ยวข้องได้มีมาตรการสนับสนุนเศรษฐกิจออกมาค่อนข้างมาก ทั้งในรูปของ 1. การผ่อนคลายมาตรการดูแลเสถียรภาพระบบการเงิน (macroprudential) ที่ดำเนินการผ่อนคลายมาตรการ LTV ของภาคอสังหาริมทรัพย์ และการเลื่อนการบังคับใช้มาตรการคุมภาระหนี้ต่อรายได้สูงสุด (Debt Service Ratio : DSR) 2. มาตรการส่งเสริมและให้สินเชื่อดอกเบี้ยต่ำแก่ครัวเรือนและธุรกิจ SMEs และ 3. มาตรการช่วยลดภาระการผ่อนชำระหนี้ของภาคครัวเรือน ทั้งการปรับกฎเกณฑ์โครงการคลินิกแก้หนี้ และโครงการ refinance ให้อัตราดอกเบี้ยที่ต่ำลงแก่ลูกหนี้บัตรเครดิตของธนาคารออมสิน และ 4. มาตรการที่ให้ความช่วยเหลือแก่ครัวเรือนและภาคธุรกิจที่ได้รับผลกระทบจากปัญหา 2019-nCov ทั้งในรูปแบบของมาตรการด้านภาษี และการให้หยุดพักชำระหนี้ของธนาคารออมสิน ด้วยมาตรการที่มีออกมาค่อนข้างมากนี้ อีไอซีจึงมองว่า กนง.อาจต้องการรอประเมินผลจากมาตรการเหล่านี้ก่อนที่จะพิจารณาปรับเปลี่ยนนโยบายด้านอัตราดอกเบี้ยซึ่งเป็นนโยบายที่มีผลกระทบเป็นวงกว้าง

ด้านศูนย์วิจัยกสิกรไทยประเมินว่า สถานการณ์เศรษฐกิจที่มีความจำเป็นและเร่งด่วนที่จะต้องดำเนินการปรับลดอัตราดอกเบี้ยนโยบายนั้น คณะกรรมการ กนง.อาจจะพิจารณาปรับลดในการประชุมรอบเดือน ก.พ. ลง 0.25% และพิจารณาปรับลดเพิ่มเติมในการประชุมรอบเดือน มี.ค. อีก 0.25% มาอยู่ที่ 0.75% ต่อปี

ทีเอ็มบีประเมินเสียหาย 2.8 แสนล้าน

ศูนย์วิเคราะห์เศรษฐกิจ ธนาคารทหารไทย (TMB Analytics) ปรับลดประมาณการเศรษฐกิจไทยปี 2563 เติบโตแค่ 1.7-2.1% จากเดิมที่ 2.7% จากผลกระทบการแพร่ระบาดของไวรัสโคโรนา ความล่าช้าของงบประมาณปี 63 และภัยแล้งรุนแรง โดยประเมินความเสียหายกว่า 2.8 แสนล้านบาท

ทั้งนี้ ประเมินวิกฤตไวรัสส่งผลกระทบต่อภาคการท่องเที่ยวและส่งออกไทยเสียหาย 1.5 แสนล้านบาท โดยผลกระทบรุนแรงจากการลดลงของจำนวนนักท่องเที่ยวจีน และการส่งออกไปจีนจะเกิดขึ้นในไตรมาสแรก และมีแนวโน้มปรับดีขึ้นเมื่อสถานการณ์คลี่คลาย คาดจำนวนนักท่องเที่ยวต่างชาติทั้งปี 2563 อยู่ที่ 38.7 ล้านคน รายได้ภาคการท่องเที่ยวและธุรกิจเกี่ยวข้องลดลง 1 แสนล้านบาท รวมทั้งยอดส่งออกไปจีนจะลดลง 2.8 หมื่นล้านบาท ส่งผลให้ภาพรวมส่งออกทั้งปี 63 เติบโตลดลงเหลือ 0.6% จากเดิมมองที่ 1.2%

ขณะที่เม็ดเงินลงทุนสะดุด 6.6 หมื่นล้านบาทจากความล่าช้าของงบประมาณปี 2563 โดยการเบิกจ่ายงบลงทุนในไตรมาสแรกของปี 63 จะอยู่ในระดับต่ำต่อเนื่องจากไตรมาสสุดท้ายของปี 2562 แต่มีแนวโน้มที่งบลงทุนในช่วงที่เหลือของปีจะเบิกจ่ายได้ในอัตราเร่งขึ้น ภายใต้เงื่อนไขกระบวนการเบิกจ่ายงบประมาณสามารถทำได้ภายในไตรมาส 2 ส่งผลให้อัตราการเบิกจ่ายงบลงทุนในปีนี้จะอยู่ที่ 60% ซึ่งต่ำกว่าระดับ 70% ของปีก่อนหน้า อย่างไรก็ดี คาดเม็ดเงินลงทุนของรัฐวิสาหกิจจะสามารถเบิกจ่ายในระดับสูงกว่าปีที่ผ่านมา ส่งผลให้การลงทุนภาครัฐโดยรวมเติบโตลดลงเหลือ 2% จากเดิมคาด 6%

ส่วนภัยแล้งที่เกิดขึ้นเร็วและรุนแรงสร้างความเสียหายต่อเศรษฐกิจ 6 หมื่นล้านบาท สอดคล้องกับข้อมูลกรมอุตุนิยมวิทยาคาดการณ์ฝนแล้งจะยาวนานจนถึงเดือนมิถุนายน โดยปริมาณฝนจะต่ำกว่าค่าปกติ 10% ในทุกภาค และปริมาณน้ำในเขื่อนเฉลี่ยทั้งประเทศอยู่ที่ระดับ 43% ใกล้เคียงกันกับปี 2548 ที่เกิดวิกฤตภัยแล้งที่มีความรุนแรงมากสุดในรอบ 40 ปี ส่งผลต่อรายได้ภาคเกษตร และปัจจัยที่กดดันการบริโภคภาคเอกชนให้มีแนวโน้มชะลอลง

หวังครึ่งปีหลังฟื้นตัวเร็ว

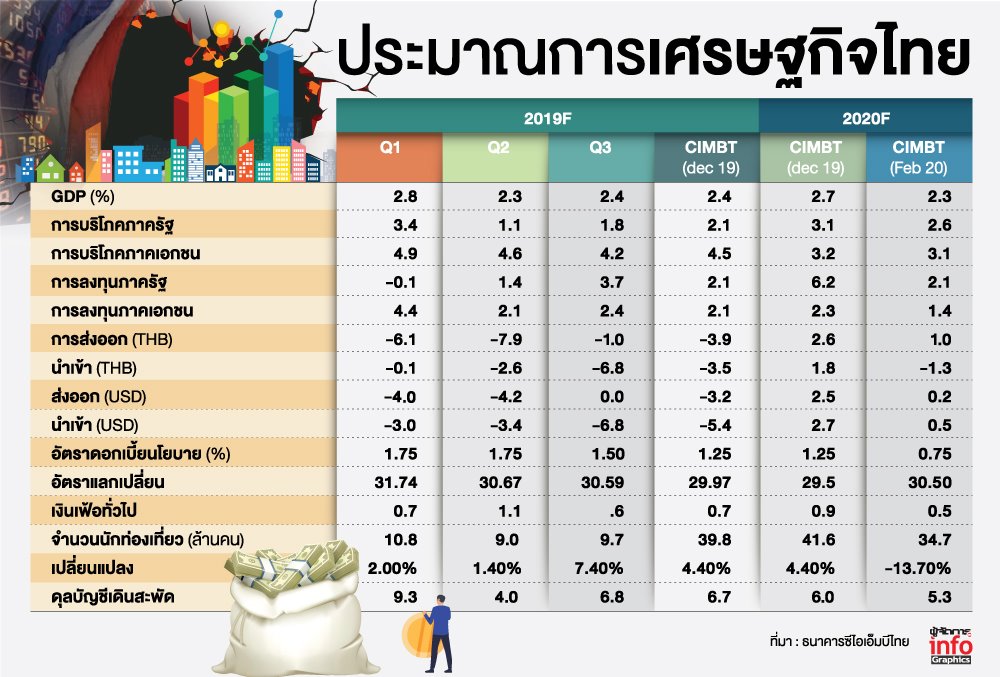

นายอมรเทพ จาวะลา ผู้ช่วยกรรมการผู้จัดการใหญ่ สำนักวิจัย ธนาคาร ซีไอเอ็มบี ไทย (CIMBT) กล่าวว่า ครึ่งปีแรกนี้มีความเสี่ยงสูงที่เศรษฐกิจไทยจะขยายตัวต่ำกว่าร้อยละ 2 แต่เรายังเชื่อว่าปัจจัยทั้ง 3 ประการดังกล่าวมีผลชั่วคราวคือราว 1-2 ไตรมาสและน่าจะฟื้นตัวโดยเร็ว ซึ่งจะทำให้เศรษฐกิจไทยขยายตัวได้เหนือร้อยละ 3 ในช่วงครึ่งปีหลัง โดยธนาคารได้ปรับลดการคาดการณ์เศรษฐกิจปี 2563 ลงจากร้อยละ 2.7 เหลือร้อยละ 2.4 อีกทั้งมองว่าเมื่อนโยบายการคลังไม่สามารถนำมาใช้กระตุ้น ทางคณะกรรมการนโยบายการเงิน หรือ กนง.น่าจะลดอัตราดอกเบี้ยนโยบายลงร้อยละ 0.50 สู่ระดับร้อยละ 0.75 ต่อปี และน่าจะเริ่มลดในรอบการประชุมครั้งแรก ส่วนเงินบาทเรามองว่ามีโอกาสที่จะอ่อนค่าต่อเนื่องได้ยาวถึงระดับ 32.00 บาทต่อดอลลาร์สหรัฐ ในช่วงไตรมาสที่สองนี้ ก่อนจะพลิกกลับมาแข็งค่าปิดปลายปีได้ในระดับ 30.50 บาทต่อดอลลาร์สหรัฐ

จี้รัฐออกมาตรการกระตุ้น

นายพิพัฒน์ เหลืองนฤมิตชัย ผู้ช่วยกรรมการผู้จัดการ หัวหน้านักเศรษฐกิจ และหัวหน้าฝ่ายวิเคราะห์เศรษฐกิจและการลงทุน บริษัทหลักทรัพย์ ภัทร จำกัด (มหาชน) กล่าวว่า บล.ภัทรได้ปรับลดประมาณการเติบโตเศรษฐกิจไทยปี 2563 จากเดิมที่ 2.8% เหลือ 2.2% ยังคาดการณ์ว่า กนง.จะปรับลดอัตราดอกเบี้ยนโยบายลง 0.25% ในการประชุมครั้งแรกของปี 2563 ในวันที่ 5 ก.พ.แล้ว และจะปรับลดอีก 0.25% ในช่วงกลางปี

“การจะปรับลดอัตราดอกเบี้ยลงอีกนั้นก็ต้องดูในหลายปัจจัย เพราะระดับอัตราดอกเบี้ยในปัจจุบันที่ต่ำสุดในประวัติการณ์แล้ว ทำให้ช่องในการดำเนินนโยบายการเงินจำกัดแคบลงเรื่อยๆ และอีกประการหนึ่งก็คือ การลดดอกเบี้ยลงนั้นได้ผลในเชิงกระตุ้นเศรษฐกิจมากน้อยแค่ไหน หรือเป็นเพราะความจำเป็นที่นโยบายการคลังออกมาไม่ได้ ตอนนี้ใครทำอะไรได้ก็ต้องทำไปก่อน แต่อย่างไรก็ตาม จากปัจจัยพื้นฐานประเทศไทยที่ค่อนข้างแข็งแกร่ง โดยดุลบัญชีเดินสะพัดยังเกินดุล, อัตราเงินเฟ้อยังต่ำ และเงินสำรองระหว่างประเทศที่สูง ทำให้สามารถปล่อยให้ดอกเบี้ยอยู่ในระดับต่ำมากได้ ผลกระทบจากดอกเบี้ยที่ต่ำยังอยู่ในกรอบที่บริหารจัดการได้”

ทั้งนี้ สิ่งที่จะต้องจับตามองต่อไปคือการระบาดของไวรัสโคโรนาจะยาวนานขนาดไหน และจำนวนนักท่องเที่ยวลดลง ส่วนกรณีของงบประมาณรายจ่ายที่ล่าช้านั้น ซึ่งหากนับตามปีงบประมาณแล้วก็จะมีความล่าช้ามา 4 เดือนแล้ว ซึ่งทำให้งบลงทุนที่ควรจะออกมาแล้วหายไป 20% หรือคิดเป็นวงเงิน 260,000 ล้านบาท และหากเลื่อนออกมาอีก 2 เดือนจึงจะใช้งบประมาณได้ ก็จะเหลือเวลาเพียง 6 เดือนที่จะใช้งบประมาณโดยที่อาจจะเร่งเบิกจ่ายได้ไม่เต็มเม็ดเต็มหน่วยมากนัก

นายพิพัฒน์กล่าวอีกว่า อีกประเด็นที่เริ่มมีคำถามคือ การชะลอตัวของเศรษฐกิจไทยครั้งนี้จะทำให้เราเข้าสู่ภาวะเศรษฐกิจถดถอย ซึ่งคำนิยามก็คือการที่จีดีพีหดตัวลงเมื่อเทียบไตรมาสต่อไตรมาส (QoQ) อย่างน้อย 2 ครั้ง ก็ต้องขึ้นอยู่กับระยะเวลาที่ปัจจัยกดดันอยู่จะคลี่คลายได้ ทั้งการระบาดของไวรัสโคโรนา ทั้ง พ.ร.บ.งบประมาณรายจ่ายที่ล่าช้า ในเบื้องต้นก็ประเมินว่าจะเป็นประเด็นระยะสั้น คาดว่าในครึ่งปีหลังก็จะกลับมากระเตื้องขึ้น

พร้อมกันนั้น ทางรัฐบาลควรเตรียมเครื่องมือทางการคลังออกมาหนุน เนื่องจากรัฐบาลยังสามารถเกินดุลงบประมาณได้อีก โดยออกเป็น พ.ร.บ.งบประมาณรายจ่ายเพิ่มเติมประจำปี เพื่อใช้เป็นมาตรการหนุนที่มุ่งเน้นในด้านการกระตุ้นเศรษฐกิจ, การบรรเทาผลกระทบให้แก่ผู้ได้รับความเสียหาย, ทำให้เกิดการจ้างงาน และคุ้มค่ากับงบประมาณที่ใช้ไป มากกว่าการใช้มาตรการที่ได้ผลเพียงระยะสั้นแล้วก็หายไป